Рост инвестиций со стороны фирм оказывает прямое воздействие на объем ВНП, занятость населения и доходы. Согласно кейнсианской теории, при росте инвестиций происходит увеличение ВНП, причем в большей степени, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВНП и называют мультипликационным эффектом. Следовательно, мультипликатор (лат. multiplico – множитель) – это числовой коэффициент, который показывает размеры роста ВНП при увеличении объема инвестиций.

Мультипликатор инвестиций(МР) – отношение изменения равновесного выпуска, вызванного изменением инвестиционного спроса, к размерам последнего или величина, обратная предельной склонности к сбережению:

МР = DВНП / DI = 1 / MPS.

Предположим, прирост инвестиций составляет 10 млрд руб., что привело к росту ВНП на 20 млрд руб. Следовательно, мультипликатор = 2.

Отсюда мультипликатор, умноженный на приращение инвестиций, показывает приращение ВНП:

ΔВНП = МР × ΔI.

Чем определяется величина мультипликатора? Чтобы ответить на этот вопрос, обратимся к примеру, который поможет понять, почему мультипликатор всегда больше единицы. Допустим, что на имеющиеся средства (100 млн. руб.) предприниматель решил построить небольшой кирпичный завод. Благодаря осуществлению данного инвестиционного проекта участвующие в строительстве работники получат 100 млн. руб. дополнительного дохода. Что же произойдет дальше? Если каждый человек в экономике характеризуется предельной склонностью к потреблению 0,8, то 80 млн. руб. они потратят на покупку новых товаров и услуг. Именно на эту сумму у продавцов сократятся товарные запасы. Реакцией производителей на сокращение запасов будет увеличение объема производства на 80 млн. руб., вслед за чем 0,8 этой суммы получившие ее другие работники потратят на свое потребление (64 млн. руб.). Этот процесс будет непрерывно продолжаться таким образом, что на каждой следующей стадии расходы составят 80% расходов на предыдущей стадии.

Эта бесконечная цепь вторичных расходов вызвана лишь тем, что наш предприниматель осуществил первоначальные инвестиции в размере 100 млн. руб. Однако хотя теоретически эта цепь и не имеет конца, нетрудно заметить, что на практике она стремится к конечной величине, которая поддается арифметическому расчету:

100 млн. руб. дохода 100 млн. × 0,8 (потребление)

80 млн. руб. дохода 80 млн. × 0,8 (потребление)

64 млн. руб. дохода 64 млн. × 0,8 (потребление)

. . . . . . . . . . . . . . . . . . . . . . . . . . . . .

Сумма увеличивающегося дохода составит:

100 млн. + 80 млн. + 64 млн. +... = 100 млн. (1 + 0,8 + 0,8 2 + 0,8 3 + …).

Предел суммы геометрической прогрессии будет выглядеть следующим образом:

В этом выражении 100 тыс. руб. – прирост инвестиций ΔI, знаменатель дроби (1 – 0,8) – величина, равная 1 – МРС.

Таким образом, расчет показывает, что если МРС = 0,8, мультипликатор равен 5 (500 млн. руб. : 100 млн. руб.). Он включает единицу первоначальных инвестиций и четыре единицы дополнительных (вторичных) потребительских расходов. Тот же результат можно получить, если воспользоваться концепцией предельной склонности к сбережению MPS. Если МРС = 0,8, то MPS = 0,2:

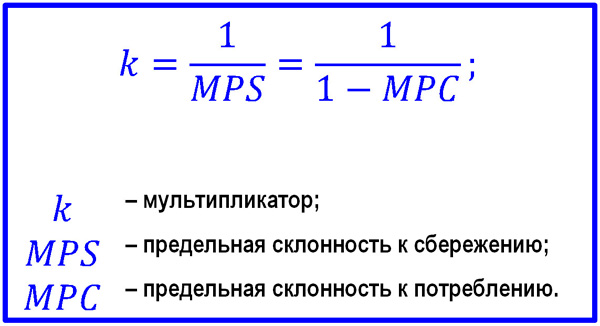

Общая формула мультипликатора имеет следующий вид:

![]()

Из данной формулы следует, что, чем больше предельная склонность к потреблению (меньше предельная склонность к сбережению), тем больше мультипликатор. А это значит, что тем большим будет итоговый прирост национального дохода за счет прироста инвестиций.

Следовательно, экономический рост, происходящий на основе принципа мультипликатора, способствует росту доходов и соответственно повышению предельной склонности к сбережению (MPS). Рост сбережений в условиях высокой деловой активности служит основой новых, индуцированных инвестиций, а значит, ускорения экономического роста, что получило название эффекта акселератора.

Акселератор (лат. accelero – ускоритель) – это коэффициент, указывающий на количественное отношение прироста инвестиций данного года к приросту национального дохода прошлого года:

А = DI / DВНП.

Рассмотрим эффект акселератора на примере. Предположим, имеется текстильное предприятие, стоимость оборудования которого в 10 раз превышает стоимость реализуемых в течение года тканей. Если в течение какого-то периода реализуется тканей на $6 млн, то предприятие должно располагать капитальным оборудованием на $60 млн. Допустим, оборудование состоит из 20 машин, каждый год снашивается и подлежит возмещению 1 машина, или $3 млн. Предположим, что в течение четвертого года продажи возросли на 50%: с $6 млн до $9 млн. В этом случае число машин должно также возрасти на 50% – с 20 до 30 единиц. Следовательно, в этом году будет приобретено 11 машин: 10 новых и одна для возмещения изношенной. Продажи возросли на 50%, а производство машин – на 100%. Это и есть эффект ускоряющегося (акселеративного) воздействия изменения в потреблении на уровень инвестиций, который дал принцип акселерации.

Следовательно, под принципом акселерации понимают процесс, показывающий, что спрос на инвестиции может быть вызван ростом продаж и дохода.

Познакомившись с такими понятиями, как потребление, сбережения и инвестиции, можно рассмотреть существующую между ними связь. Так, склонность к сбережениям оказывает существенное влияние на экономическое равновесие общества, что проявляется, в частности, в парадоксе бережливости .

Парадокс бережливости состоит в том, что высокие инвестиции и высокое потребление (низкие сбережения) не противоречат, а подчас помогают друг другу. Бережливость не всегда добродетель. Бережливость отдельных лиц может обернуться социальной трагедией. Стремление каждого увеличить свои сбережения может иметь своим результатом уменьшение фактического сбережения всех членов общества в совокупности. Сберегая, человек сокращает потребление. Тем самым снижаются доходы других лиц, поскольку расход одного формирует доход другого. Сокращение доходов, в свою очередь, ведет к падению уровня сбережений. Все это в конечном итоге приведет к сокращению инвестиций и торможению развития экономики. Так происходит в условиях неполной занятости и кризисного состояния экономики. Напротив, в условиях полной занятости, войн и инфляции рост бережливости дает возможность увеличить инвестиции. В этих условиях рост сбережений – благо.

Таким образом, парадокс бережливости показывает, что все попытки увеличить сбережения ведут к снижению инвестиций и производства, сокращению доходов и, следовательно, уменьшению сбережений. Объем производства будет сокращаться до тех пор, пока доход не упадет настолько, что желаемый объем сбережений уравняется с желаемой величиной инвестиций.

Теория динамики инвестиций базируется на принципе мультипликатора. В переводе мультипликатор означает - множитель (multiplication - умножение, увеличение; multiplier – множитель, коэффициент).

Мультипликатор – это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода. Инвестиционный мультипликатор множит, усиливает спрос в результате воздействия инвестиций на рост дохода.

Мультипликатор инвестицийпредставляет собой числовой коэффициент, который характеризует размеры ростаВВП при увеличении инвестиций.

Предположим, прирост инвестиций составляет 10 млрд. р., что привело к росту ВВП на 20 млрд.р., значит, мультипликатор инвестиций равен 2.

M = ВВП или ΔВВП = М × Δİ,

т.е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВВП. Можно сказать, что:

Во-первых, чем больше дополнительные расходы

населения на потребление, тем больше величина мультипликатора, а

следовательно, приращение ВВП при данном объёме инвестиций.

Во-вторых, чем больше дополнительные сбережения населения, тем меньше

величина мультипликатора, а следовательно, меньше и приращение ВВП

при данном объёме приращения инвестиций.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. английским экономистом Р. Каном.

Первоначально эффект мультипликации был показан на примере увеличения занятости при организации общественных работ. При расширении общественных работ рост числа занятых оказывался более значительным, чем увеличение числа работников, непосредственно привлекаемых к общественным работам.

К примеру, рабочие, нанятые для сооружения шоссейных дорог, увеличивая спрос на потребительские товары, вызывают тем самым дополнительную занятость в отраслях, специализирующихся на выпуске этих товаров во вторичном секторе. В свою очередь рост доходов и потребления этой группы рабочих потребует расширения производства предметов потребления в смежных отраслях в третичном секторе. Образующаяся таким образом цепная связь распространяется (по убывающей) и на другие сектора. Эффект мультипликации будет зависеть от величины начального импульса.

Мультипликатор помогает почувствовать эффект государственного стимулирования. Прирост доходов под влиянием увеличения инвестиций порождает цепочку межотраслевых взаимосвязей, которая в итоге вызывает рост производства, а значит, и дохода. Во-вторых, прирост дохода, возникший от увеличения объема инвестиций, делится на личное потребление и сбережение. Чем выше доля потребления С, тем сильнее действует мультипликатор. Мультипликатор и прирост потребления (предельная склонность к потреблению - МРС) находятся в прямой пропорциональной зависимости. Мультипликатор и прирост сбережений (предельная склонность к сбережению - МРS) находятся в обратной пропорциональной зависимости.

Формула мультипликатора исходит из известного положения, согласно которому доход Y равен сумме потребления C и сбережений S. Если принять, что Y=1, то C+S=1. Поскольку мультипликатор показывает, в какой мере увеличивается (прирастает) доход под воздействием накопления, то коэффициент мультипликации М может быть выражен как единица, деленная на предельную склонность к сбережению (доля сбережений в любом изменении личного располагаемого дохода):

где М – мультипликатор;

МРS- предельная склонность к сбережению.

Другое выражение этой зависимости:

где М – мультипликатор;

МРС - предельная склонность к потреблению.

Таким образом, чем больше величина предельной склонности к потреблению, тем больше сокращение потребления в каждом цикле и выше значение мультипликатора, и наоборот. Следовательно, Мультипликатор может быть исчислен как коэффициент, отражающий зависимость изменения чистого национального продукта от изменения инвестиций, или как величина, обратная предельной склонности к потреблению:

Изменение ЧНП = мультипликатор изменение в инвестициях

Следовательно, модель мультипликатора позволяет определить при прочих равных условиях (неизменных налогах, условиях внешней торговли, ценах, заработной плате и т.п.) изменение ЧНП – (это сумма конечных товаров и услуг, произведенных и приобретенных нацией за определенный период за вычетом той части инвестиций, которая пошла на замену устаревшего и износившегося оборудования), при том или ином изменении инвестиций.

Мультипликатор оказывает двухстороннее действие. Рост инвестиций способствует мультиплицированному увеличению национального дохода. Вместе с тем даже небольшое сокращение инвестиций дает резкое и многократное снижение национального дохода. Эта закономерность наглядно прослеживается сегодня в российской экономике, где показатели сокращения объемов капиталовложений в несколько раз меньше показателей снижения объемов производства и национального дохода.

Само проявление мультипликационного эффекта предполагает наличие определенных условий. Он проявляет себя, прежде всего, при наличии неиспользованных мощностей, свободной рабочей силы. Весьма существенно, куда, в какие отрасли направляются инвестиционные вложения, какова их структура. Эффект мультипликации имеет место обычно в условиях подъема, а не в период спада. Вообще, мультипликатор - механизм с двумя лезвиями: он может усиливать как рост национального дохода, так и его сокращение.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

Слово "мультипликатор" появилось благодаря тому, что с помощью этой модели была обнаружена интересная закономерность: увеличение расходов (например, инвестиций) на 1 доллар приводит к увеличению ВВП больше, чем на 1 доллар. Эта модель показывает, как прирост инвестиций, государственных расходов или налогов, изменение сальдо торгового баланса влияют на объем производства и занятость в экономике с недоиспользованием ресурсов.

Впервые теория мультипликатора стала применяться для обоснования антикризисной политики. С ее помощью пытались не допустить дальнейшего обострения экономического кризиса и катастрофического увеличения массовой безработицы. Свое дальнейшее развитие теория мультипликатора получила в принципе акселерации.

Взаимодействие мультипликатора и акселератора порождает непрерывный и прогрессирующий рост выпуска продукции или дохода.

Как ясно представить себе социальный и деловой эффект от инвестиционных процессов? Почему государство в своей экономической политике должно стимулировать инвестиции, особенно в России? Как следует реагировать чиновникам на конструктивные предложения от бизнеса и просьбы оказать содействие путем скоординированных усилий в данном вопросе? Среди аргументов в пользу наращивания инвестиций одно из главных мест занимает мультипликатор инвестиций как инструмент приумножения доходов в экономике и социальной сфере.

Логика мультипликативного эффекта

Известна простая истина: деньги должны работать, а не праздно сберегаться. Еще в далеких 30-х годах прошлого века Кембриджский профессор Ричард Кан разработал концепцию макроэкономического мультипликатора занятости, которая была развита в кейнсианской теории. Ключевая суть установлений теории свидетельствует о том, что доход в национальной экономике прирастает в N раз больше вложенных в нее инвестиций. Многоразовое возрастание доходной части получило название инвестиционного мультипликативного эффекта.

Степень интенсивности роста доходов зависит от ряда факторов. Среди них выделяется особый параметр. Это предельная склонность населения страны к сбережению – важный макроэкономический показатель, который наряду с другим индикатором предельной склонности к потреблению занимает одну из ведущих ролей в экономической теории. Метафорически настоящий инвестиционный эффект схож с эхом в горах, когда единичный звуковой импульс, пусть интенсивный, но короткий, дает эффект многократного постепенно затухающего воспроизведения.

В кейнсианской теории дается определение мультипликатора, представленное ниже.

Приведем пример, демонстрирующий возможности инвестиционного мультипликатора. В конце января 2016 года цены на нефть в мире упали ниже 30 долларов за баррель, а курс рубля к доллару США возрос до 85. Возникли значительные риски падения инвестиционной активности, доходов населения и покупательской способности. Кабинет министров РФ 22 января принимает решение предоставить субсидии автопрому на сумму 50 млрд. рублей. Автопром – локомотивная отрасль экономики России, одна из самых высокотехнологических, стоящая в конце технологической цепочки промышленности. Целевое назначение субсидий:

- продолжение импортозамещения;

- рост экспортных возможностей;

- продвижение продукции автопрома на внешних рынках;

- сохранение и создание новых эффективных рабочих мест.

Допустим, условно, что все 50 млрд. рублей попадут в автопром. На эту сумму в разных долях возрастут суммы зарплат в отрасли, и возникнут доходы в смежных структурах. Огромное число людей почувствует себя богаче. По разным оценкам предельная склонность к сбережению составит в ближайший год более 15%. Таким образом, расширение потребления названных выше людей составит 85%, т.е. 42,5 млрд. рублей будут предъявлены в форме нового потребительского спроса. Я намеренно абстрагируюсь от базовой стоимости материалов и энергии в себестоимости первичного продукта.

Допустим, что на 42,5 млрд. будет закуплено продовольствие. Тогда занятые в сфере сельского хозяйства и производства продовольственных продуктов тоже почувствуют новые доходы. И с учетом их сбережений потребительский спрос возрастет еще на 42,5 х 85% = 36,1 млрд. рублей. И так далее. Возникнет цепная реакция и эффект «эхо». Первоначальные автономные инвестиции государства в виде субсидий в размере 50 млрд. запускают процедуру развертывания потребления.

50 + 42,5 + 31,1 + 26,4 + 22,5 + 19,1 + … = 333 млрд. рублей.

Расчет и построение графика мультипликатора

Согласитесь, что полученная в конце прошлого раздела сумма весьма значительна. Экономисты меня поймут. Можно ошибаться в мелочах, но суть мультипликатора инвестиций и состоит в том, что каждый следующий потребитель по цепочке создания добавленной ценности получает в результате влитых в экономику средств свою долю дополнительного дохода. Как рассчитывать мультипликатор и строить его график? 333 млрд. рублей является пределом суммы геометрической прогрессии, которая возникает в результате рассматриваемой цепочки событий и расчетов. Иными словами:

50 + (1 + 0,85 + 0,85² + 0,85³ + …) = 50/0,15 = 333 млрд. рублей.

Увеличение дохода произошло в 6,6 раз в сравнении с исходным размером государственных субсидий. Мультипликатор инвестиций составил значение 6,66. Величина мультипликатора находится в зависимости от предельной склонности населения к сбережению. Чем она ниже, тем сильнее эффект. Формула расчета мультипликатора может быть представлена в двух вариантах.

Формула инвестиционного мультипликатора

Источником первоначального инвестиционного импульса может выступать не только государство, но и частный инвестор. В кризисные периоды экономического развития эффект мультипликатора можно использовать в совершенно неожиданных, казалось бы, направлениях. Например, в период Великой депрессии Кейнс предложил конгрессу США вкладывать средства в общественные работы, а не в депрессивную промышленность, стагнирующую в условиях перепроизводства.

Казалось бы, общественные работы не способны увеличить товарную массу, но при этом увеличивался платежеспособный спрос. И в поддержке его состоит главная задача в кризисные моменты. Достаточно вспомнить и недавнюю историю кризиса 2008-2009 годов. На Южном Урале в рамках инициативы «Единой России» региональное правительство устроило так называемую «Дорожную революцию» с миллиардными инвестициями в ремонт и строительство дорог. Это дало свой мультипликативный эффект роста спроса.

График эффекта мультипликатора позволяет визуально представить логику его устройства. На оси ординат отражается рост осуществленных инвестиций в экономику и соответствующих им сбережений. По оси абсцисс отмечается динамика доходов населения или, в некоторых случаях, ВВП. График демонстрирует, насколько возрастает уровень доходов населения, а следовательно, и покупательская способность при значительно меньшем увеличении инвестиционных вложений.

График эффекта мультипликатора

Регулирующая роль государства в переломные и трудные моменты истории резко возрастает, потому что в череде макроэкономических изменений бизнес самостоятельно не способен справиться с валом нарастающих проблем. Годы зависимой политики России привели к тому, что мы вынуждены играть по не самым лучшим правилам рыночной макроэкономики. Это с одной стороны. А с другой, лучшего времени для работы над эффективностью и ростом производительности не найти. Жесткие условия выживания должны научить, наконец, и правительство, и компании находить такие проектные решения, которые в государственно-частном партнерстве составят суть сильных решений прорыва.

В условиях развитого рынка и кредитно-банковской системы подвержена эффекту денежного мультипликатора , т. е. увеличению денег в ритме действия определенного коэффициента.

При банковской эмиссии могут возникнуть ситуации большого роста по сравнению с ее первоначальным увеличением (первичной эмиссией). Например, центральный банк покупает на 10 тыс. руб. ценных бумаг и, расплачиваясь с их продавцом, выпускает на эту сумму деньги (банкноты). Продавец же может положить полученные деньги на свой счет в коммерческий банк, который в связи с увеличением своих активов в свою очередь может выдать кредитов на 10 тыс. руб., осуществляя тем самым новую кредитную эмиссию и увеличивая денежную массу. Возможны и последующие этапы перемещения денег и их соответствующего увеличения. Такой эффект получил название денежного мультипликатора. В нашем примере его можно записать следующим образом:

и окончательная формула записи денежного мультипликатора в нашем случае

Поскольку значение первоначально эмитированной денежной массы — величина не постоянная, а переменная, то в общем виде формула денежного мультипликатора выглядит следующим образом:

K = Э / (1 — k)

- Э — первичная эмиссия;

- k — денежный мультипликатор.

Денежный мульпликатор

Для управления денежной массой рассчитывается показатель денежного мультипликатора.

Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различна в различных странах). В величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора (k ) возникает понятие денежной базы , в основе которой лежат наличные деньги как самые ликвидные и депозиты коммерческих банков (обязательные) в центральном банке.

Денежная база = М 0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ.

Денежная база показывает, какой величиной денежной массы могут оперировать Центральный банк.

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М 2 (денежная масса) / Денежная база.

Между величиной обязательных резервов коммерческих банков в центральном и величиной денежного мультипликатора существует обратно пропорциональная зависимость.

Чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора.

Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению с наличным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в ЦБ РФ.

Сущность и механизм банковской мультипликации и его роль в регулировании денежного оборота

Механизм эмиссии денег по-разному осуществляется в странах с командно-распределительной и рыночной экономикой. В первом случае эмиссия денег происходит на основе директивных планов. Во втором случае существует двухуровневая банковская система в виде центрального и коммерческих банков. Здесь механизм эмиссии строится на основе банковской (кредитной, депозитной) мультипликации.

Центральный банк, управляя механизмом мультипликации, расширяет или ссужает эмиссионные возможности коммерческих банков.

В экономической науке мультипликатор означает коэффициент изменения совокупного выпуска на одну денежную единицу прироста совокупного спроса. Под денежной мультипликацией понимается процесс эмиссии платежных средств участниками хозяйственного оборота при возрастании денежной базы (денег центрального банка) на одну денежную единицу.

Денежный мультипликатор - это числовой коэффициент, показывающий, во сколько раз возрастет либо сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу, и определяемый как отношение денежной массы (агрегат ) к узкой денежной базе.

Денежная база (в узком смысле) включает наличные деньги в обращении вне Центрального банка РФ и обязательные резервы кредитных организаций по привлеченным средствам в национальной валюте. В широком смысле денежная база включает наличные деньги в обращении вне Центрального банка РФ. обязательные резервы кредитных организаций по привлеченным средствам в национальной и иностранной валютах, средства кредитных организаций на корреспондентских и депозитных счетах в Банке России, обязательства его по обратному выкупу ценных бумаг и облигациям Банка России, а также средства резервирования по валютным операциям, внесенные в Банк России.

Коэффициент денежной мультипликации можно представить следующим образом:

Банковский мультипликатор

В современной экономической литературе кроме понятия денежного мультипликатора дается понятие банковского мультипликатора, содержательно и функционально представлен механизм банковской мультипликации.

Банковский мультипликатор — это процесс увеличения денег на депозитных счетах коммерческого банка при их движении от одного коммерческого банка к другому.

Механизм банковскою мультипликатора может быть задействован не только в случае предоставления банковских кредитов, но и тогда, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации. Включить этот механизм центральный банк может и тогда, когда он уменьшает норму отчислений обязательных резервов. В этом случае также увеличивается свободный резерв коммерческих банков, что приводит к увеличению кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, а следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Таким образом, центральный банк выполняет свою функцию денежно-кредитного регулирования путем расширения или сжатия эмиссионных возможностей коммерческих банков.

Таким образом, банковская мультипликация представляет собой процесс многократного (мультипликативного) увеличения (уменьшения) денег в качестве бессрочных депозитов в коммерческих банках в результате увеличения (уменьшения) банковских резервов при осуществлении коммерческими банками кредитно-депозитных и расчетных операций в рамках банковской системы.

Мультипликативным может быть как расширение, так и сужение денежной массы. В экономической литературе наибольшее внимание уделяется процессам многократного увеличения денег, поскольку от этого во многом зависят устойчивость денежной системы и уровень инфляции. Банковская мультипликация представляет собой комбинацию процессов депозитного и кредитного расширения. Более того, один процесс не может существовать изолированно от другого. Их связывает общая природа денег жирооборота: денег центрального банка (денег на резервном счете) и денег коммерческого банка (денег на депозитных счетах клиента). Деньги на резервном счете представляют собой обязательства цен- тратьного банка и одновременно активы коммерческого банка.

Пример . Хозяйствующий субъект, обслуживающийся в банке А, продал экспортную выручку при непосредственном участии банка на межбанковской валютной бирже на сумму 5000 руб., которая была зачислена на корреспондентский счет банка РКЦ ЦБ РФ. Банк А зачислил сумму на расчетный счет (депозит до востребования). Часть этой суммы должна быть размещена на специальном счете в виде обязательных минимальных резервов. По существующим нормативным документам норма обязательных резервов (R) составляет 2,5%; сумма резерва составит 119 руб.

Таким образом, у коммерческого банка останется 4881 руб.. которые могут быть использованы в дальней шей деятельности. Эта сумма представляет собой так называемые избыточные резервы коммерческого банка. Банк за счет этих средств может предоставить кредит другому клиенту. Второму клиенту предоставлен кредит в сумме 4881 руб., в результате чего происходит сокращение избыточного резерва с 4881 руб. до нуля при одновременном увеличении банковских депозитов на эту же сумму. Далее, клиент расплатится средствами с депозита за оборудование и перечислит всю сумму своему контрагенту в банк Б. В результате данной операции банк Б получит на свой счет в Центральном банке РФ 4881 руб. и увеличит свои резервы, затем эта сумма будет зачислена на расчетный счет клиента. Данный банк от суммы депозита сформирует резерв в сумме 122 руб. и перечислит на резервный счет в ЦБ РФ. Разницу между суммой резерва и обязательного резерва (4881-122 = 4759 руб.) банк Б трансформирует в кредит.

Таким образом, мы получаем в дополнение к уже существующим депозитам и кредитам новый депозит 48 810 руб. и кредит 4759 руб.

Следовательно, осуществляется процесс последовательного появления новых депозитов в коммерческих банках (эмиссия денег жирооборота) в результате расширения кредитов на основе многократного перемещения избыточных резервов в рамках банковской системы. В результате появления новых депозитов формируется обязательный резерв в ЦБ РФ, появляются избыточный резерв и новые кредиты.

Банковский мультипликатор представляет собой количественную оценку процесса мультипликации денег на депозитных счетах коммерческих банков.

Механизм банковской мультипликации действует постоянно и определяется с помощью коэффициентов:

1. коэффициента банковской мультипликации:

![]()

2. коэффициента изменения денежной массы:

- М2 н.г. — денежная масса на начало года;

- М2 к.г. — денежная масса на конец года;

- М0 н.г. — наличные деньги на начало года.

Механизм банковской мультипликации может работать только в рамках двухуровневой банковской системы: центральный банк (первый уровень) управляет этим механизмом, коммерческие банки (второй уровень) заставляют его действовать автоматически, независимо от желания руководителей отдельных банков. Один банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков. В случае уменьшения нормы обязательных минимальных резервов центрального банка у коммерческих банков увеличится свободный резерв, что приведет к росту объема кредитования и включению механизма банковской мультипликации.

Из всех вложений коммерческих банков в активные операции только кредитные вложения создают новые депозиты, т.е. позволяют выполнять эмиссионную функцию банковской системы страны. Чем больше доля кредитов в ее активах, тем больше объем ее эмиссионной деятельности.

Таблица 5.1. Эмиссионная деятельность банковской системы, млн руб.

Поскольку банковский мультипликатор основан на депозитно- кредитных операциях коммерческих банков, то нередко в экономической литературе его называют дспозитно-кредитным. Необходимо уточнить данные понятия. Банковский мультипликатор характеризует процесс мультипликации с позиции субъекта, т.е. дается ответ на вопрос, кто мультиплицирует деньги; кредитный мультипликатор показывает двигатель мультипликации, а именно то, что мультипликация может производиться при кредитовании хозяйства.

Кредитный мультипликатор — это отношение динамики объема кредитования, осуществляемого группой однородных кредитных организаций, к динамике резервных активов, вызвавшей изменение объема кредитов. Иными словами, кредитный мультипликатор представляет собой отношение изменения банковских депозитных обязательств, вызванного расширением кредитов, к первоначальному приросту резервных активов. Кредитный мультипликатор можно выразить следующим образом:

Депозитный мультипликатор отражает объект мультипликации, т.е. деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации).

19.06.17 268 732 31

И как ими пользоваться

Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

Роман Кобленц

Акции недооцененных компаний приносят более прогнозируемый и стабильный доход, также они менее подвержены риску просадки на фоне кризиса или чрезвычайных событий

Теперь разберем на примерах основные мультипликаторы.

Больше нуля, меньше - лучше

P/E - price to earnings

P/E - отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Отношение цены к прибыли - основной показатель. Он отражает, за сколько лет компания себя окупает, и дает сравнивать компании из разных отраслей. Если этот мультипликатор от 0 до 5, то компания недооценена. Если больше - вероятно, переоценена. Мультипликатор меньше 0 говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

P/E - хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

В этой и в остальных таблицах мультипликаторы рассчитаны по итогам 2016 года по данным financemarker.ru

Рыночная капитализация

«Роснефть»

4200 млрд рублей

«Газпром»

3600 млрд рублей

Прибыль за год

«Роснефть»

201 млрд рублей

«Газпром»

411 млрд рублей

Мультипликатор P/E

«Роснефть»

«Газпром»

От нуля до единицы - хорошо

P/S - price to sales

Мультипликатор P/S - это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, - например для торговли.

Значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность. Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

Капитализация и выручка указаны в млрд рублей

Рыночная капитализация

15 млрд рублей

«М-Видео»

69 млрд рублей

4,7 млрд рублей

«М-Видео»

183 млрд рублей

Мультипликатор P/S

«М-Видео»

Меньше единицы - хорошо

P/BV - price to book value

Мультипликатор P/BV - это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы - хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы - плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

P/BV банков «Открытие» и «Санкт-Петербург»

Капитализация и активы указаны в млрд рублей

Рыночная капитализация

«Открытие»

315 млрд рублей

«Санкт-Петербург»

29 млрд рублей

Собственные активы компании

«Открытие»

155 млрд рублей

«Санкт-Петербург»

60 млрд рублей

Мультипликатор P/BV

«Открытие»

«Санкт-Петербург»

EV - enterprise value

Мультипликатор EV - это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Интер рао»

Капитализация, долг и доступные деньги указаны в млрд рублей

«Русгидро»

Капитализация

358 млрд рублей

332 млрд рублей

Доступные деньги

67 млрд рублей

623 млрд рублей

«Интер рао»

Капитализация

396 млрд рублей

152 млрд рублей

Доступные деньги

96 млрд рублей

452 млрд рублей

Цена «Русгидро» на фондовом рынке - 358 млрд рублей, цена «Интер рао» - 396 млрд. Получается, что «Интер рао» как будто дороже для вас на целых 38 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

- После покупки «Русгидро» вы получите долги еще на 332 млрд рублей, а в кассе будет 67 млрд - получится, что реально для вас компания обойдется в 623 млрд рублей.

- А если вы купите «Интер рао» за 396 млрд рублей, то вы также получите ее денежные средства в размере 96 млрд. Долг же составит 152 млрд, что даст общую реальную стоимость 452 млрд рублей. Получается, что на самом деле «Русгидро» дороже, причем аж на 171 млрд рублей.

EV - очень важный показатель сам по себе, но главная его польза - в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA - это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA - это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

Прибыль, амортизация и расходы указаны в млрд рублей

«Русгидро»

Прибыль до налогов

55 млрд рублей

Амортизация

24 млрд рублей

Процентные расход

(−0,902) млрд рублей

78,1 млрд рублей

«Интер рао»

Прибыль до налогов

68,5 млрд рублей

Амортизация

23 млрд рублей

Процентные расход

14 млрд рублей

105,5 млрд рублей

Больше нуля, меньше - лучше

EV/EBITDA

Мультипликатор EV /EBITDA - это рыночная оценка единицы прибыли.

С помощью этого показателя сопоставляют компании, которые работают в разных системах учета и налогообложения. Он похож на уже известный вам P/E - соотношение цены и прибыли. Но только теперь вместо рыночной капитализации мы видим реальную рыночную цену компании. А вместо чистой прибыли - более достоверное значение EBITDA .

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели - по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

Все показатели, кроме мультипликаторов, указаны в млрд рублей

Рыночная капитализация

«Русгидро»

358 млрд рублей

«Интер рао»

396 млрд рублей

Общий долг

«Русгидро»

332 млрд рублей

«Интер рао»

152 млрд рублей

Денежные средства компании

«Русгидро»

67 млрд рублей

«Интер рао»

96 млрд рублей

«Русгидро»

«Интер рао»

Прибыль до налогов

«Русгидро»

55 млрд рублей

«Интер рао»

68,5 млрд рублей

Чистая прибыль

«Русгидро»

39,8 млрд рублей

«Интер рао»

61,3 млрд рублей

Амортизация

«Русгидро»

24 млрд рублей

«Интер рао»

23 млрд рублей

Уплаченные проценты

«Русгидро»

«Интер рао»

«Русгидро»

«Интер рао»

«Русгидро»

«Интер рао»

«Русгидро»

«Интер рао»

Рассчитанный мультипликатор EV /EBITDA показывает нам, что реальное положение дел обеих компаний лучше, чем это говорит быстрый расчет по P/E . У компаний очень мощная инфраструктура, на которую идет списание амортизации 23-24 млрд рублей в год. Существенная часть прибыли «Интер рао» также идет на погашение долга. А это дополнительные 14 млрд прибыли, которые может добавить компания после погашения долга. Все это учитывается в EV /EBITDA и не учитывается в P/E .

Принцип оценки EV /EBITDA такой же, как и P/E - чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Если бы мы ограничились сравнением P/E , то обе компании не показались бы нам привлекательными. Однако более точный и детальный EV /EBITDA показал, что «Интер рао» не просто явный фаворит в этом сравнении, но и что акции этой компании в принципе хорошая идея для покупки.

Меньше - лучше

Долг/EBITDA

Мультипликатор Долг/EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше.

Инвесторы чаще всего сначала смотрят именно на мультипликаторы EV /EBITDA и Долг/EBITDA . Часто их объединяют в одну пузырьковую диаграмму, на которой по оси Х показатель EV /EBITDA , по оси Y - Долг/EBITDA , а размер окружности определяют капитализацией компании. Далее таким образом на график помещают все компании одной отрасли:

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

Рост - хорошо

EPS - earnings per share

Мультипликатор EPS - это чистая прибыль на одну обыкновенную акцию. Измеряется как отношение прибыли на количество акций. Для анализа чаще используется рост EPS , то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35% и сейчас находится в восходящем тренде.

По итогам 2016 года ретейлер «Дикси» показал падение прибыли на 573%. После выхода финансового отчета цена акций упала на 35% и сейчас находится в нисходящем тренде.

При этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Больше - лучше

ROE - return on common equity

Мультипликатор ROE - это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE : у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия - найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Еще одна особенность использования мультипликаторов относится к финансовой отчетности банков. В ней вы не найдете выручки, а долги банков нельзя считать так, как мы их считаем для обычных компаний. Именно поэтому для сравнения банков мы не можем использовать целый ряд мультипликаторов, а именно: P/S , EV/S , EV /EBITDA , долг/EBITDA . Вместо них можно использовать самые универсальные P/E и P/BV .

Запомнить

- Мультипликаторы отражают отношение между рыночной капитализацией компании и финансовыми показателя бизнеса. Это помогает сравнить разные компании по единой шкале.

- Недооцененные компании подвержены меньшему риску.

- Анализировать компании на основе мультипликаторов следует по совокупности всех показателей, а не по одному.

- Мультипликаторы лучше использовать для сравнения компаний одной отрасли, добавляя таким образом в свой портфель лучшие компании из каждого сектора.